虚受发票如何摆脱?汇联易从源头规避税务风险

2021-07-09

特别鸣谢

产品顾问-邱策

税务局:“经查贵司收到一张虚开的增值税专用发票,请过来一趟核实情况。” 企业财务负责人接到税局通知,逐级向下调查情况,从财务主管一直问及业务人员,竭尽证明业务的真实性或是善意接受虚开发票,而非企业恶意接受虚开发票。 不论业务是否真实存在,也不论取得的虚开发票属于善意行为还是恶意行为,只要被证实供应方纳税人属于虚开增值税发票,该发票对应的成本费用不允许在所得税前抵扣,其对应发票的进项税额一律不允许作进项抵扣。倘若已经进行了抵扣,纳税人应作进项转出。 调查虚开发票的业务情况、证明业务的真实性并提供诸多凭证及记录、作纳税调整、上市企业还需修改财报……企业一旦收到虚开的增值税专用发票,将面对诸多繁琐的工作,已保障企业自身利益免遭损失,且合理维护自身合法权益。一、金税四期:税务监控只会越来越严

而随着金税四期的推进,将会使得现在的现代化税收征管系统更加强大,实现“税费”全数据、全业务、全流程的“云化”打通,为智能办税、智慧监管提供条件和基础。 国家税务总局在税务稽查中,非常重视发票的“三查”问题,即“查税必查票”、“查账必查票”、“查案必查票”,这就要求企业在开票问题上要格外注意“三流一致”,就是资金流、发票流、合同流相统一,有的会加上货物流,也就是四流一致。 而发票开具实行全票面上传,不仅发票抬头、金额,就连开具的商品名称、数量、单价都会被监管,这也意味着金税四期上线后,企业库存数据会更加的透明化,只要企业开具的或是收到的发票异常,马上就会接到税务局电话,甚至会实地盘查,一旦有问题,就会涉嫌偷税。 如果发票有问题,尽快做进项税转出,相应的企业所得税作纳税调增处理。虚开发票,买卖发票等一系列违法违规行为势必会受到严厉的打击。在国家监管更加严格的同时,也意味着“合规”的重要性进一步加强。 而如何从源头提升费用合规性,解决虚受发票问题?企业是否可以在收票的第一时间鉴定出虚开发票,规避该笔费用入账并要求供应商重开,自动并智能维护企业利益?二、汇联易发票全面合规校验方案

从源头把控费用的合规性

汇联易在员工申请及录入费用阶段,即财务还未收票阶段,自动完成发票校验,针对发票进行全面的合规管理。若开票方在国家及地方税局公布的税务黑名单内,会贴上黑名单的标签,杜绝费用的支出及入账,从源头把控费用的合规性,为企业规避税务风险。

销方黑名单校验除了可以调取国地税局黑名单并直接显示校验结果,还支持多种管控场景,严格把控企业收到的发票,从源头规避税务风险,提升费用的合规性,为金税四期的到来提前部署。

功能简介

01自动校验国地税局税收黑名单,杜绝虚受发票

汇联易与国地税局深度合作,员工录入阶段经第三方接口完成税收黑名单校验,并返回国税黑名单校验结果,若在黑名单内实行强管控,拒绝收票及后续操作,从源头杜绝虚受发票的问题。

02自动校验企业收票合规性,管控风险发票

根据国家政策,基于OCR技术对财务需审核的发票信息实行自动合规性校验,不符合规则则标记“发票不合规”,主要体现为:票面信息完整、票面打印合规、票面相关人员合规、发票备注栏校验、特定类别发票校验等。

03多种校验维度,企业按需组合校验规则

汇联易支持发票抬头校验、单人及他人报销重复校验、单次及长期的连号校验、发票报销逾期校验、发票归属人校验、发票&费用匹配关系校验,企业可根据自身需求或是汇联易提供的针对行业的最佳校验组合,按需选择并组合校验规则。

04支持添加企业黑名单,提升费用真实性

汇联易支持维护自定黑名单,可以将现有的黑名单列表以及一些大额、票多的问题销方加入企业黑名单,在员工录入阶段即做风险提示,避免财务收票后再与员工对峙的尴尬,从源头提升费用的真实性。

05校验支持强弱管控,费用管理更具灵活性

针对以上所有的发票自动校验,均支持强弱管控,强管控即员工无法提交单据继续审批流,弱管控即在单据上打上校验结果的标签,员工、领导、财务均能看到单据上的标签,并进行后续的操作。录入发票时校验黑名单,自定义黑名单支持配置强、弱管控,国税黑名单校验默认强管控。

汇联易在员工申请及录入费用阶段,即财务还未收票阶段,自动完成发票校验,针对发票进行全面的合规管理。若开票方在国家及地方税局公布的税务黑名单内,会贴上黑名单的标签,杜绝费用的支出及入账,从源头把控费用的合规性,为企业规避税务风险。

销方黑名单校验除了可以调取国地税局黑名单并直接显示校验结果,还支持多种管控场景,严格把控企业收到的发票,从源头规避税务风险,提升费用的合规性,为金税四期的到来提前部署。

功能简介

01自动校验国地税局税收黑名单,杜绝虚受发票

汇联易与国地税局深度合作,员工录入阶段经第三方接口完成税收黑名单校验,并返回国税黑名单校验结果,若在黑名单内实行强管控,拒绝收票及后续操作,从源头杜绝虚受发票的问题。

02自动校验企业收票合规性,管控风险发票

根据国家政策,基于OCR技术对财务需审核的发票信息实行自动合规性校验,不符合规则则标记“发票不合规”,主要体现为:票面信息完整、票面打印合规、票面相关人员合规、发票备注栏校验、特定类别发票校验等。

03多种校验维度,企业按需组合校验规则

汇联易支持发票抬头校验、单人及他人报销重复校验、单次及长期的连号校验、发票报销逾期校验、发票归属人校验、发票&费用匹配关系校验,企业可根据自身需求或是汇联易提供的针对行业的最佳校验组合,按需选择并组合校验规则。

04支持添加企业黑名单,提升费用真实性

汇联易支持维护自定黑名单,可以将现有的黑名单列表以及一些大额、票多的问题销方加入企业黑名单,在员工录入阶段即做风险提示,避免财务收票后再与员工对峙的尴尬,从源头提升费用的真实性。

05校验支持强弱管控,费用管理更具灵活性

针对以上所有的发票自动校验,均支持强弱管控,强管控即员工无法提交单据继续审批流,弱管控即在单据上打上校验结果的标签,员工、领导、财务均能看到单据上的标签,并进行后续的操作。录入发票时校验黑名单,自定义黑名单支持配置强、弱管控,国税黑名单校验默认强管控。

黑名单校验系统流程简述

01发票自动校验

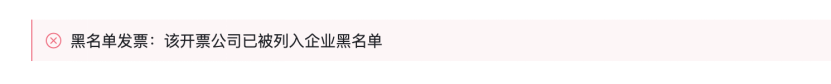

发票新建费用时会校验国税黑名单及自定义黑名单,并提示“黑名单发票”。

黑名单校验系统流程简述

01发票自动校验

发票新建费用时会校验国税黑名单及自定义黑名单,并提示“黑名单发票”。

02自动标记标签

报销单上标记“黑名单发票”标签,标记费用栏中包含黑名单发票的费用,配置为强管控时不可生成费用,配置为弱管控生成费用时,弹窗提示报销风险,员工自行决定是否继续提交单据。

03财务审核结果

单据审核页面提示“黑名单发票” ,费用明细中标记包含黑名单发票对应的费用,发票模式中标记黑名单发票,财务查看审核结果并决定如何处理该笔费用。

02自动标记标签

报销单上标记“黑名单发票”标签,标记费用栏中包含黑名单发票的费用,配置为强管控时不可生成费用,配置为弱管控生成费用时,弹窗提示报销风险,员工自行决定是否继续提交单据。

03财务审核结果

单据审核页面提示“黑名单发票” ,费用明细中标记包含黑名单发票对应的费用,发票模式中标记黑名单发票,财务查看审核结果并决定如何处理该笔费用。

同

电话咨询

App下载

构筑业财融合桥梁,从此天堑变通途

超1/3中国500强企业都在用汇联易推进财务数字化转型

预约演示,获取专业方案预约演示

免费体验

上海(总部)

上海市普陀区金沙江路1977弄16号2楼

北京

北京市朝阳区东四环中路82号金长安大厦C座1106

深圳

深圳市南山区科兴科学园B栋3单元1401单位

广州

广东省广州市天河区林和西路9号耀中广场A座1705

杭州

浙江省杭州市上城区彭埠街道富亿花园中心T2-3A15

西安

西安市高新区唐延路1855号洛克大厦27层

武汉

湖北省武汉市公正路216号平安金融大厦26层

成都

四川省成都市武侯区天府大道中段天府软件园-E3座-1-11号

长沙

湖南省长沙市岳麓区靳江路50号中建智慧产业园E13地块2号栋C座501

青岛

山东省青岛市崂山区香港东路195号上实中心T6号楼901室

Tokyo

〒107-0051 AKASAKA K-TOWER,18F 1-2-7 Motoakasaka, Minato-ku, Tokyo, Japan

Singapore

114 Lavender Street, #09-72, CT Hub 2, Singapore, 338729

沪公网安备31010702003225号CopyRight © 2026 上海甄汇信息科技有限公司

预约演示

电话咨询