DT时代下的「私车公用」解决方案升级 | 报销美学

2019-11-12

一、私车公用的概念

上班时间内,因公司工作需要,经公司审核同意,征用员工私人产权车辆,外出市内办理公务的行为,称为私车公用。

二、常见问题

因公使用私车,员工该如何报销?

企业是否需要与员工签订车辆租赁合同?

企业财务如何管控及审核费用?

是否可以有更自动化的手段处理报销?

如何获知员工的真实私车公用公里数?

涉税问题又该怎么处理?

个人所得税如何扣缴?

企业所得税能税前扣除吗?

哪些费用可以税前扣除?

……

三、常见处理方式

目前很多大型企业对私车公用都有了完善的报销制度,一般情况是把主要的市州公里数以制度的方式固定下来,按照制度规定的里程采取每公里定额报销多少钱的方式计算。

一、私车公用的概念

上班时间内,因公司工作需要,经公司审核同意,征用员工私人产权车辆,外出市内办理公务的行为,称为私车公用。

二、常见问题

因公使用私车,员工该如何报销?

企业是否需要与员工签订车辆租赁合同?

企业财务如何管控及审核费用?

是否可以有更自动化的手段处理报销?

如何获知员工的真实私车公用公里数?

涉税问题又该怎么处理?

个人所得税如何扣缴?

企业所得税能税前扣除吗?

哪些费用可以税前扣除?

……

三、常见处理方式

目前很多大型企业对私车公用都有了完善的报销制度,一般情况是把主要的市州公里数以制度的方式固定下来,按照制度规定的里程采取每公里定额报销多少钱的方式计算。

处理过程中,主要涉及的就是“报销流程”和“报销相关单据”。包括:

(1)出差前提出出车申请单「出差时间、出差地点、出差事由等」

(2)出差完成后的出差总结报告,出差人员需要提供的报销表格式「包括实际出差天数、发生的实际费用、里程数等」

(3)具体出差过程中的过路费、停车费等费用可以凭票填写报销单,油费这块处理主要可以采用里程数来报销并配以相应的合法合规的加油费发票。

公司建立完善的报销制度,可以兼顾公平,员工用车多少就报销多少,清晰明了。但是报销流程还是非常复杂,很多步骤需要手动完成,且无法保证业务的真实性。

因为私车公用的费用很容易和个人消费混为一谈,所以在业务真实性上,证据链证明就很重要。有没有相对固定的制度,票据是否真实有效,这些做不到位都可能导致税务风险,包括所得税不能税前扣除,个人所得税未代扣代缴等。

四、汇联易智能解决方案

处理过程中,主要涉及的就是“报销流程”和“报销相关单据”。包括:

(1)出差前提出出车申请单「出差时间、出差地点、出差事由等」

(2)出差完成后的出差总结报告,出差人员需要提供的报销表格式「包括实际出差天数、发生的实际费用、里程数等」

(3)具体出差过程中的过路费、停车费等费用可以凭票填写报销单,油费这块处理主要可以采用里程数来报销并配以相应的合法合规的加油费发票。

公司建立完善的报销制度,可以兼顾公平,员工用车多少就报销多少,清晰明了。但是报销流程还是非常复杂,很多步骤需要手动完成,且无法保证业务的真实性。

因为私车公用的费用很容易和个人消费混为一谈,所以在业务真实性上,证据链证明就很重要。有没有相对固定的制度,票据是否真实有效,这些做不到位都可能导致税务风险,包括所得税不能税前扣除,个人所得税未代扣代缴等。

四、汇联易智能解决方案 汇联易结合300多家大型公司的私车公用管理痛点,利用数字化解决方案解决这些痛点,将私车公用的报销过程变得更加真实、透明、便捷!

1、快速创建里程

汇联易通过实时定位,自动记录用户实际行驶路线,无须填写冗长的表单信息,APP中简单点一点,便能在行程后快速创建里程信息。

2、提交报销申请

汇联易再根据里程明细,自动生成费用,用户只要在报销单中直接点击关联该费用,即可提交报销申请。(通过配置,还可以实现费用标准的强弱管控)。

3、审批审核申请

配置自动化工作流,进行单据审批审核,系统通过条件管控,可以让财务立马看到费用是否超标。

4、便捷报销支付

付款工作台可以实现付款业务闭环,能够更便捷的追溯资金,联查单据,让费用明细更真实、透明

五、亮点

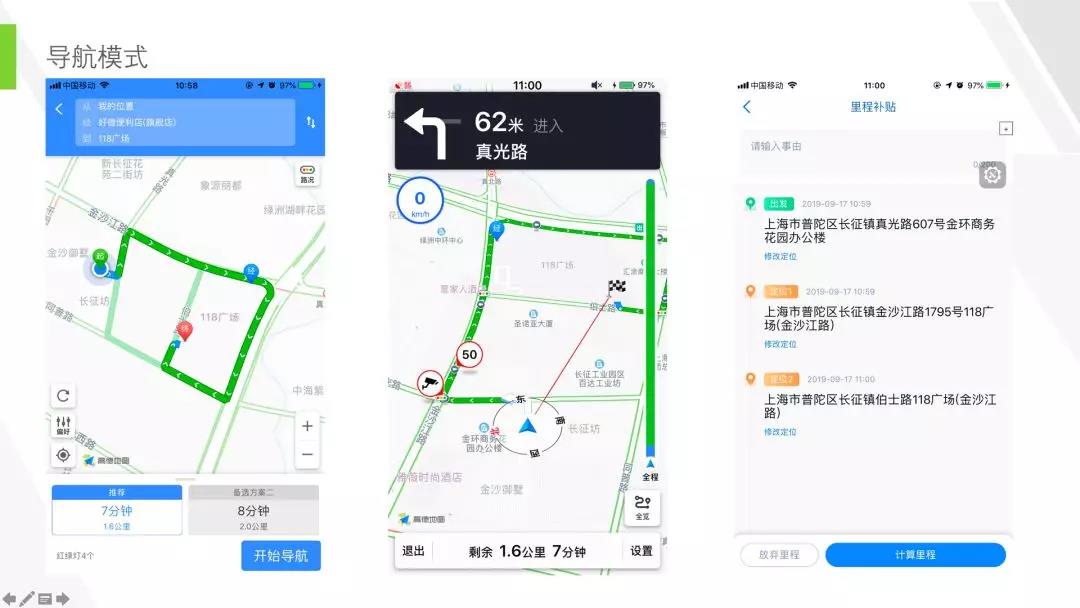

1、导航模式

内嵌高德导航规划路线,帮助员工规划行驶路线,导航结束自动结束行程,不再需要员工在出发前手动拍摄公里数,行程结束后再拍照为证;

系统支持查看里程详情,还原业务场景,行驶记录更直观、更便捷。

汇联易结合300多家大型公司的私车公用管理痛点,利用数字化解决方案解决这些痛点,将私车公用的报销过程变得更加真实、透明、便捷!

1、快速创建里程

汇联易通过实时定位,自动记录用户实际行驶路线,无须填写冗长的表单信息,APP中简单点一点,便能在行程后快速创建里程信息。

2、提交报销申请

汇联易再根据里程明细,自动生成费用,用户只要在报销单中直接点击关联该费用,即可提交报销申请。(通过配置,还可以实现费用标准的强弱管控)。

3、审批审核申请

配置自动化工作流,进行单据审批审核,系统通过条件管控,可以让财务立马看到费用是否超标。

4、便捷报销支付

付款工作台可以实现付款业务闭环,能够更便捷的追溯资金,联查单据,让费用明细更真实、透明

五、亮点

1、导航模式

内嵌高德导航规划路线,帮助员工规划行驶路线,导航结束自动结束行程,不再需要员工在出发前手动拍摄公里数,行程结束后再拍照为证;

系统支持查看里程详情,还原业务场景,行驶记录更直观、更便捷。

导航模式-效果图

导航模式-效果图

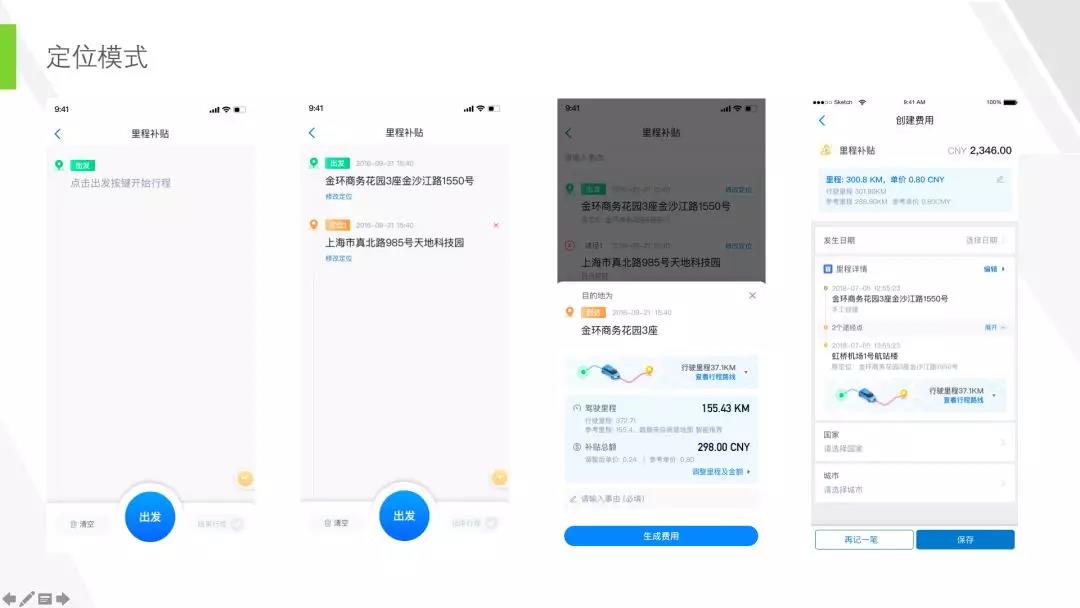

2、定位模式

此模式多用于有巡店业务场景的企业; 系统地点信息定位后支持微调整,准确记录行驶途径路段节点。 定位模式-效果图

定位模式-效果图

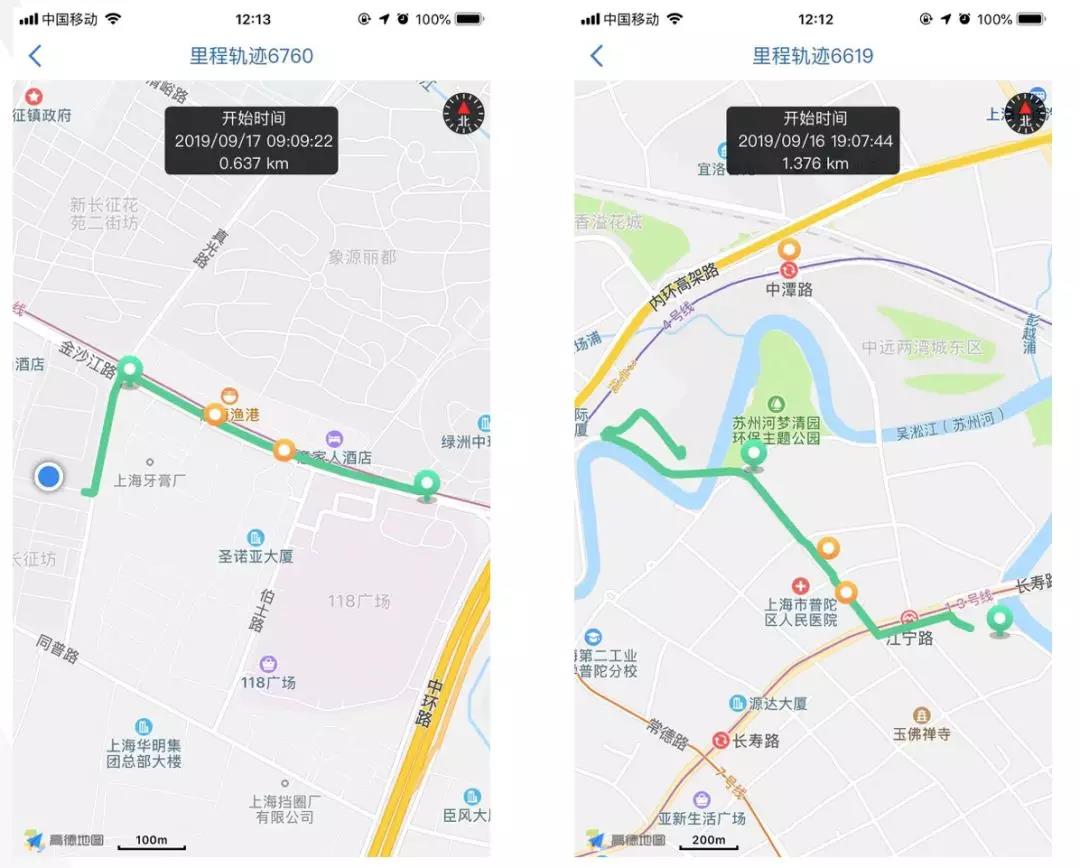

3、记录多维度里程信息

(1)里程数:用户手工修改的最终里程数,以此数值去计算补贴费用

(2)参考里程数:基于地点信息以及驾车策略计算的参考里程数

(3)行驶里程数:实时采点,用户实际行驶里程数

(4)行程图:实时记录员工实际行驶轨迹路线,并标记定位点,审核审批更直观

3、记录多维度里程信息

(1)里程数:用户手工修改的最终里程数,以此数值去计算补贴费用

(2)参考里程数:基于地点信息以及驾车策略计算的参考里程数

(3)行驶里程数:实时采点,用户实际行驶里程数

(4)行程图:实时记录员工实际行驶轨迹路线,并标记定位点,审核审批更直观

行程展示-效果图

行程展示-效果图

汇联易完整记录行程中所有信息:包括地点信息,时间信息,原始定位,参考里程数,行驶里程数等。基于地图展示实际行驶路线,定位点等信息,快速获知行程轨迹。

同时私车公用的费用审批报销工作流,可以自动流转,费用基于标准自动校验,单据基于配置逻辑自动审核。

七、其他疑难杂症

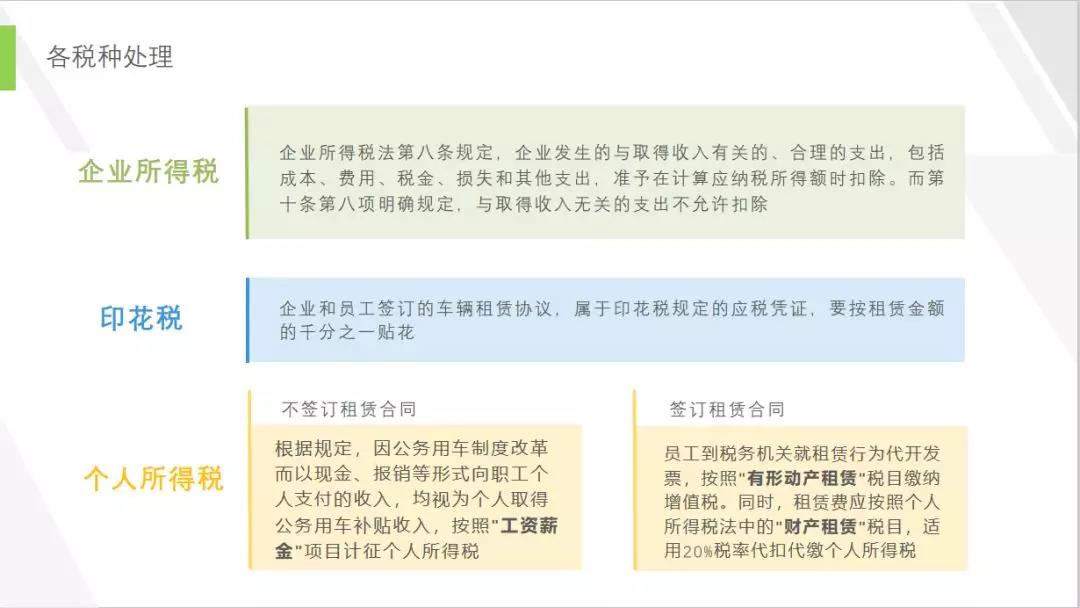

私车公用场景中,车辆虽为个人所有,但实际却是为公司服务,公司会付给个人租赁费或者给个人报销、发放车补的形式。私车公用看似简单,却涉及个人所得税、企业所得税和印花税等多个税种,处理不好容易出现问题。

汇联易完整记录行程中所有信息:包括地点信息,时间信息,原始定位,参考里程数,行驶里程数等。基于地图展示实际行驶路线,定位点等信息,快速获知行程轨迹。

同时私车公用的费用审批报销工作流,可以自动流转,费用基于标准自动校验,单据基于配置逻辑自动审核。

七、其他疑难杂症

私车公用场景中,车辆虽为个人所有,但实际却是为公司服务,公司会付给个人租赁费或者给个人报销、发放车补的形式。私车公用看似简单,却涉及个人所得税、企业所得税和印花税等多个税种,处理不好容易出现问题。

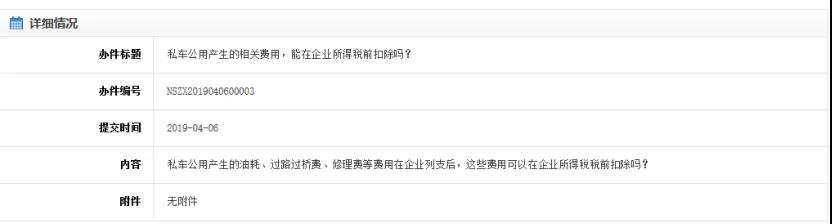

私车公用相关费用是否允许在企业所得税前扣除?

A:

私车公用相关费用是否允许在企业所得税前扣除?

A:

根据山西税务总局和以往其他税局的回复,如果企业和员工有车辆租赁协议,而且协议里有明确的条款规定:车辆发生的相关费用由企业承担。

这样,这些费用就可以认定为与取得收入有关的支出,当这些支出取得符合规定的发票后,就可以在企业所得税税前扣除。

但也不是所有费用都可以扣除,主要可以分以下情况进行处理:

根据山西税务总局和以往其他税局的回复,如果企业和员工有车辆租赁协议,而且协议里有明确的条款规定:车辆发生的相关费用由企业承担。

这样,这些费用就可以认定为与取得收入有关的支出,当这些支出取得符合规定的发票后,就可以在企业所得税税前扣除。

但也不是所有费用都可以扣除,主要可以分以下情况进行处理:

员工租车收入如何缴纳个人所得税?

A:

公司支付给员工租赁费用需要根据不同情况分别处理:

(1) 发放车补、报销。

根据《个人所得税法实施条例》、国税函[2006]245号文的规定,需要并入工资按照“工资、薪金所得”来交个税。

(2) 按租赁合同约定的金额,固定支付租车费。

属于个人有形动产租赁。根据个税税法相关规定,应按照“财产租赁所得”税目按20%的税率交个人所得税。

根据财税2016年36号文规定,员工提供有形动产租赁服务,需要按照3%的税率缴纳增值税。月租金在3万元以下可以免征增值税。同时,员工可以携带相关租赁合同,到主管税务机关代开增值税发票。

(3) 企业无租使用员工的车辆,并在租赁协议上写明相关费用由公司承担。

对于这种情况的处理并不十分明确,存在着争议。税务机关会认为你们是非正常交易,质疑企业变相为员工报销交通费用,相关费用要调整为职工福利费限额扣除,并代扣代缴个人所得税。

还有一种可能是税务机关认为你们的交易价格不合理,根据《税收征收管理法》第三十六条规定,对你们的交易价格进行调整,核定个人的租金收入,并扣缴增值税和个人所得税。

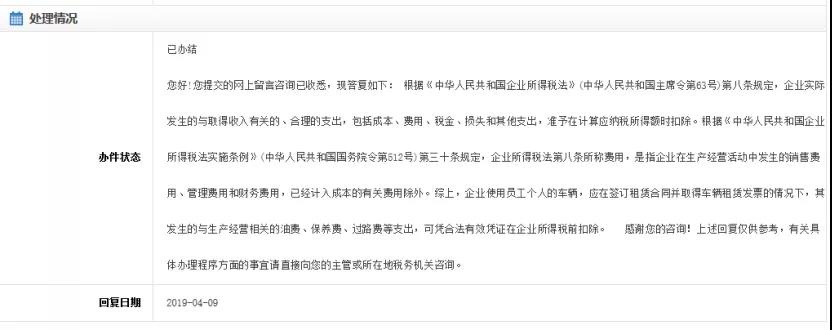

八、建议与提醒

员工租车收入如何缴纳个人所得税?

A:

公司支付给员工租赁费用需要根据不同情况分别处理:

(1) 发放车补、报销。

根据《个人所得税法实施条例》、国税函[2006]245号文的规定,需要并入工资按照“工资、薪金所得”来交个税。

(2) 按租赁合同约定的金额,固定支付租车费。

属于个人有形动产租赁。根据个税税法相关规定,应按照“财产租赁所得”税目按20%的税率交个人所得税。

根据财税2016年36号文规定,员工提供有形动产租赁服务,需要按照3%的税率缴纳增值税。月租金在3万元以下可以免征增值税。同时,员工可以携带相关租赁合同,到主管税务机关代开增值税发票。

(3) 企业无租使用员工的车辆,并在租赁协议上写明相关费用由公司承担。

对于这种情况的处理并不十分明确,存在着争议。税务机关会认为你们是非正常交易,质疑企业变相为员工报销交通费用,相关费用要调整为职工福利费限额扣除,并代扣代缴个人所得税。

还有一种可能是税务机关认为你们的交易价格不合理,根据《税收征收管理法》第三十六条规定,对你们的交易价格进行调整,核定个人的租金收入,并扣缴增值税和个人所得税。

八、建议与提醒

同

电话咨询

App下载

构筑业财融合桥梁,从此天堑变通途

超1/3中国500强企业都在用汇联易推进财务数字化转型

预约演示,获取专业方案预约演示

免费体验

上海(总部)

上海市普陀区金沙江路1977弄16号2楼

北京

北京市朝阳区东四环中路82号金长安大厦C座1106

深圳

深圳市南山区科兴科学园B栋3单元1401单位

广州

广东省广州市天河区林和西路9号耀中广场A座1705

杭州

浙江省杭州市上城区彭埠街道富亿花园中心T2-3A15

西安

西安市高新区唐延路1855号洛克大厦27层

武汉

湖北省武汉市公正路216号平安金融大厦26层

成都

四川省成都市武侯区天府大道中段天府软件园-E3座-1-11号

长沙

湖南省长沙市岳麓区靳江路50号中建智慧产业园E13地块2号栋C座501

青岛

山东省青岛市崂山区香港东路195号上实中心T6号楼901室

Tokyo

〒107-0051 AKASAKA K-TOWER,18F 1-2-7 Motoakasaka, Minato-ku, Tokyo, Japan

Singapore

114 Lavender Street, #09-72, CT Hub 2, Singapore, 338729

沪公网安备31010702003225号CopyRight © 2026 上海甄汇信息科技有限公司

预约演示

电话咨询